米国の株価指数であるS&P500に連動した投資信託は人気商品の1つです。

新NISAをうまく活用すれば非課税で運用できるため、所有している、あるいは購入を検討している方も多いのではないでしょうか。

中にはS&P500指数連動型の投資信託1本で老後資金を作る計画をされている方もいらっしゃるかもしれませんね。

しかし、S&P500の過去10年の成長は、GAFAMの5社に大きく依存しているため、S&P500だけで老後資金形成は安心ではないかもしれません。

S&P500とは

S&P500は米国の代表的な株価指数の1つです。

米国の企業約500社から構成されている指数で、S&P500は米国株式市場全体の約80%の時価総額比率を占めています。

つまり、米国市場全体の動きを見るにはぴったりの指数ということになるね。

S&P500は株価指数ですが、この指数に連動した値動きをする投資信託があります。

例えば「eMAXIS Slim 米国株式 (S&P500)」という商品は、S&P500指数連動型の投資信託の中では信託報酬 (いわゆる手数料) が低く、最も人気のある商品となっています。

投資を始めたばかりの人は、個別株を買うにしても、どれを買えばいいのか迷ってしまいますよね。

一方でS&P500指数連動型の投資信託を1本持っておけば、難しいことを考えなくても米国の主要な500社にバランスよく投資ができます。

さらにネット証券などでは、最低金額100円から金額を指定して投資信託を購入することも可能です。

知識がなくても少ない資金から投資を始めることができるので、S&P500指数連動型商品は投資への第一歩を踏み出したい方にとって、魅力的な商品であると言えるでしょう。

S&P500指数連動型での老後資金形成シミュレーション

2024年から新NISAが始まり、これまで以上に投資を始める人、あるいは始めてみようかなと考えている人が増えてきているのではないでしょうか。

そこで、投資信託の中でも人気商品の1つである「eMAXIS Slim 米国株式 (S&P500)」を例に老後資金のシミュレーションをしてみましょう。

eMAXIS Slim 米国株式 (S&P500) の平均リターン

「eMAXIS Slim 米国株式 (S&P500)」の平均リターンは、年利10.17%が目安となります。(引用:やさしい投資信託のはじめ方)

年利10%はすごいよね。単純に考えて、100万円預けたら翌年110万円になってるってことだもんね!

S&P500は株価指数なので、株価が振るわない年にはマイナスリターンになることもありますし、プラスになっても数%程度しかリターンがないことはもちろんあります。

あくまでも目安として、約10%程度の利回りと覚えておくといいでしょう。

老後資金形成シミュレーション

「eMAXIS Slim 米国株式 (S&P500)」の平均リターンが分かったところで、さっそく老後資金形成シミュレーションをしていきましょう。

シミュレーション条件は以下の通りとします。

- 運用期間:30年

- 積立金額:3万円/月

- 年利:10%

シミュレーション結果は以下の通りになります。

グラフの水色の部分が元本です。

毎月3万円、30年間コツコツ積み立てると1080万円にもなるんですね!

1000万円なんてそう簡単に貯まらないよ…って思ってたけど、月3万円でも長く積み立て続ければ大きな資産になるんだね!

驚きなのが、グラフの黄色の部分です。

この部分が運用利益になりますが、なんと30年で5701.5万円になっています。

つまり、月3万円を30年間、年利10%で運用し続けることができれば、6781.5万円の資産になるという結果になりました。

元本に対して、総資産が6倍以上に膨れ上がっているんですね…

これは長期投資の複利効果によるものですが、複利恐るべし!

ここまでの結果を見ると、「eMAXIS Slim 米国株式 (S&P500)」で月3万円という無理のない金額をコツコツ30年積み立て続ければ、老後の不安も少しは軽減しそうですね。

ただし、ここには落とし穴があるのに注意です。

S&P500指数の過去10年の成長

先ほどの老後資金形成シミュレーションで重要なポイントは、「eMAXIS Slim 米国株式 (S&P500)」の過去の平均リターンである年利10%を用いて計算しているという点です。

先ほどのシミュレーションは、「eMAXIS Slim 米国株式 (S&P500)」の過去の平均リターンが今後も続くと仮定した計算結果であるということをしっかり認識しておく必要があります。

年利10%はあくまでも過去のリターン。今後30年も約束された数字ではない、という点に注意だね。

「eMAXIS Slim 米国株式 (S&P500)」はS&P500株価指数に連動することを目指した商品なので、今後も年利10%を確保していくためにはS&P500株価指数が成長することが必要となってきますよね。

そこで次に、S&P500株価指数の過去10年の成長を細かく見ていきましょう。

S&P500は米国企業の約500社から構成されている株価指数です。

そしてこの500社うち、大きな割合を占めているのはがGAFAMです。

GAFAMとは下記5社の頭文字をとった言葉

- G:Google

- A:Amazon

- F:Facebook (現・Meta)

- A:Apple

- M:Microsoft

GAFAMといえば誰もが知る世界的企業なわけですが、これら5社がS&P500の指数に与える影響は、少なくなさそうですよね。

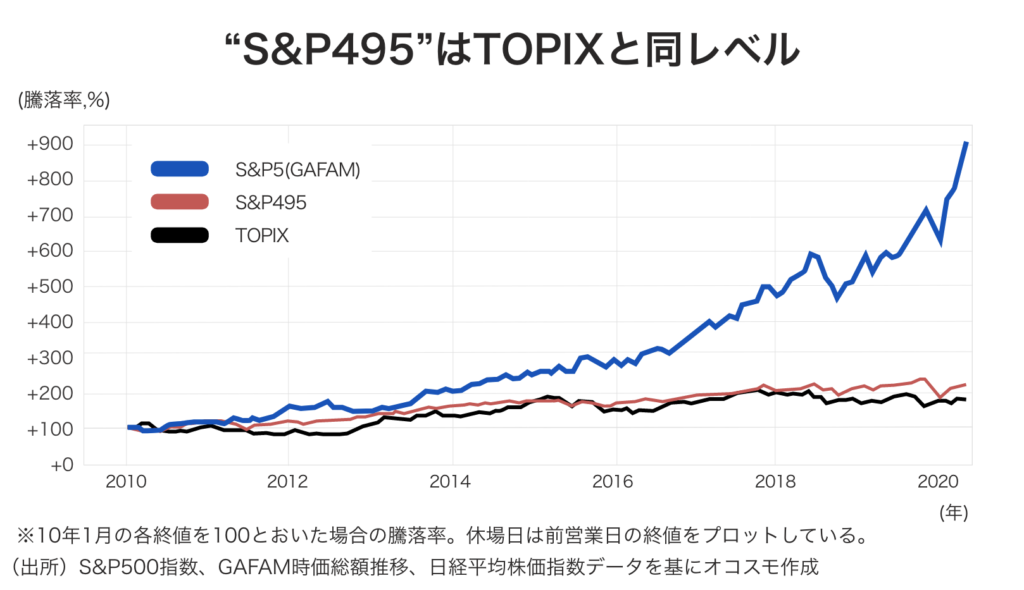

それでは、S&P500のうち、GAFAMとそれ以外の495社 (S&P495) に分けたときの株価の成長を、TOPIX (東証株価指数) と一緒に見てみましょう。

このグラフを見ると、青線のGAFAMはここ10年で株価が約10倍も伸びているのが分かります。

さすがGAFAM!世界を大きく変えた世界的大企業なだけあるね。

一方で、S&P495 (赤線) はどうでしょうか。

TOPIX (黒線) とほぼ同じような株価の成長をしているのが分かります。

おやおやっと思いますよね。

順調にグイグイと成長を続けていると思っていた米国株価ですが、ここ10年のS&P500株価指数を押し上げていたのは、GAFAMのおかげだったんですね。

逆に言うと、S&P500株価指数において、残り495社は足を引っ張っている状態になってしまっているんだね…

S&P500の平均リターンの年利10%という数字は、米国にある多く企業のうち、GAFAMの5社にこれほどまでに支えられていたなんて、ちょっと驚きのデータでした。

S&P500指数連動型の投資信託1本では老後資金は不安

ここまで見てきたように、S&P500の直近10年の成長は主にGAFAMのおかげだったということが分かりました。

逆に言うと、GAFAMが存在しなければS&P500の指数はここまで多きく成長しなかった可能性があります。

重要なのは、今後も「eMAXIS Slim 米国株式 (S&P500)」のようなS&P500指数連動型の投資信託で平均年利10%を得続けるためには、GAFAMのような指数を大きく押し上げてくれる企業が存在していることが必要となります。

GAFAMがここ10年と同じだけの成長を今後30年間見せ続けてくれるとは考えにくいです。

そうなると、これまでのGAFAMに並ぶような企業が今後新たに登場することが、S&P500の指数成長には欠かせない条件となります。

S&P500指数連動型の投資信託で今後30年運用していった場合、リーマンショック級の株価大暴落でも起きていない限り、資産が全く増えていないということはさすがにないと思います。

30年後に資産が全く増えていない、あるいは減っているということは、今後30年の間で米国経済の最高潮は今日だということになるよね。さすがにそれはないかあなぁ、と思うよ。

ただ、もし現在S&P500指数連動型の投資信託1本で資産運用をしていて、過去の平均リターンを参考に20年後、30年後の資産を計算をしている方は、一度見直してみるといいかもしれませんね。

まとめ

S&P500の過去の平均リターンは年利10%と驚異的な数字ではあります。

一方で、S&P500のここ10年の成長の内訳を見てみると、GAFAMの5社に大きく依存しているというまさかの結果となっていました。

今後も米国は世界を牽引する経済大国であることには変わりはないでしょうが、S&P500の指数がこれまでと同様に成長していくのは簡単なことではないように思います。

もしS&P500指数連動型の投資信託1本で老後資金を考えている方は、一度運用内容を見直してみるのも良いかもしれませんね。

本記事は、様々なデータから管理人の主観に基づき内容を作成しています。個人の投資の損益に対する責任は負えませんので、ご了承ください。

コメント