投資の「目的」と「手段」をしっかり分けず混同させてしまうと、資産を減らしてしまうことに繋がりかねません。

そうならないためにも、まずは自分が投資をする目的は何なのかを明確にしたうえで、手段を考えていきましょう。

目的と手段をしっかり区別し、適切なリスクをとりながら資産形成をしていきましょう!

- 投資の目的と手段はどう違うのか

- 投資を手段から考え始めた場合何が起こるのか

投資の「目的」と「手段」

投資は「目的」と「手段」を明確に分けて考えることが重要です。

投資の目的や手段とは、具体的に以下のようなものが挙げられます。

目的:老後資金、子どもの学費、ちょっとしたお小遣い稼ぎなど

手段:投資信託、不動産、個別株など

投資をしている人、あるいはこれから始める人の中には、目的と手段が混同している人が少なくありません。

例えば「ちょっとしたお小遣い稼ぎ」のために、株価が堅調で高配当なA社の株を買う場合を考えてみましょう。

このとき、目的と手段をきっちり分けるということができていないと「A社の株を買うこと」自体が目的になってしまうことがあります。

ここで考えていただきたいのは、A社の株を買う、つまり個別株を保有するというのはあくまでも手段の1つということです。

「ちょっとしたお小遣い稼ぎ」という目的を果たすために「A社の個別株を保有する」という手段をとるのです。

このように、投資はまず「目的」と「手段」をきっちり区別することが重要になってきます。

目的と手段を区別せずに投資を始めると、大事な資産を目減りさせてしまうことにも繋がるよ。詳細はこの後解説していくね。

投資目的の明確化

投資を始める前に、自分が投資をする目的は何かを明確にすることが重要です。

つまり「自分は何のために投資をするのか」ということを考える必要があります。

なぜなら目的が定まっていないと、とるべき適切な手段を検討することができないからです。

例えば、大阪から東京まで日帰り出張をする場合を考えてみましょう。

このときの目的は「大阪から東京まで行って、数時間仕事をし、その日のうちに大阪に帰ってくる」とします。

こうした人が取るべき移動手段はなんでしょうか。

大阪から東京までの移動手段として挙げられるのは、以下のようなものがあります。

- 徒歩

- 自転車

- 電車(在来線)

- 自動車

- 新幹線

- 飛行機

それぞれの手段をとるとどうなるか見ていこう。

徒歩・自転車

まず大阪から東京まで行くのに、徒歩や自転車という手段を選ぶ人はいないでしょう。

そもそもこれらの移動手段では、往復どころか片道すら1日で目的地にたどり着くことはできません。

電車(在来線)

電車の場合、片道で乗り換え含めて9時間ほどかかるので、現地での滞在時間を考慮すると現実的な移動手段とは言えません。

自動車

自動車を使うと片道6時間程度ですが、渋滞や休憩の時間なども考慮すると7~8時間はかかると考えられます。

複数人での旅行で、移動コストを抑えたい場合は自動車移動をするのはありかもしれませんが、今回は出張のために大阪~東京を往復します。

長時間の車移動は疲労も伴いますし、翌日の仕事のことも考えると、自動車という移動手段も得策とは言えないでしょう。

新幹線・飛行機

大阪~東京間は、新幹線の場合は約2.5時間、飛行機の場合は1時間程度で到着します。

住んでいる場所からのアクセス、利便性を考慮して新幹線か飛行機を選択することになります。

ここまで見たきたように、新幹線か飛行機が今回の「大阪から東京まで行って、数時間仕事をし、その日のうちに帰ってくる」という目的にあった移動手段と考えられます。

このように適切な手段をとめるためには目的を明確にしておく必要があり、それは投資も例外ではありません。

例えば「30年後の老後の生活資金として4,000万円を用意する」など、投資においてもしっかり目的を明確にしておきましょう。

投資目的を明確にする重要性はこちらの記事にまとめているので、参考にしてみてください。

投資を手段から考えると起きること

投資はまず目的を明確にすることから始める、ということをお伝えしてきました。

では目的ではなく手段から考え始めた場合、どういったことが起きるのでしょうか。

結論としては、とろうとする手段のリスクを考えていないため、資産を減らしてしまう可能性があります。

投資は資産を増やすためにやるものなのに、減ってしまっては意味がないよね。

例えば、業績が好調で配当が多いA社の株が気になっている場合を考えてみましょう。

ここで注意したいのが、A社の株を保有しておくと良さそうだからといって「買う」か「買わない」かの2択で考えることです。

個別株は一般的に、ミドルリスク・ミドルリターンの資産に分類されます。

つまり、リターンはそれなりに見込めますが、リスクもそれなりに高い資産であるということです。

このようにリスクが高い資産は、資産全体に占める割合を抑えておかないと暴落時に資産が大ダメージを受けてしまいます。

ちなみに、投資でいう「リスク」とは、値動きの幅のことを指します。

リスクが大きいということは、値動きの幅が大きいということです。

相場が良い時にはグングン資産は大きくなっていきますが、反対に暴落時には資産が大ダメージを受けてしまいます。

リスクが大きい、すなわち資産があまりにも揺れすぎるのは、心臓が持たないよね。

リスクについてはこちらの記事に詳しく記載しているので、参考にしてみてください。

話を戻すと、A社の個別株を「買う」か「買わない」かの2択で考えている人には、A社の株を資産に組み込むことがどれくらいのリスクになるのかという考えが抜けてしまっているのです。

結果として、資産の大部分をリスクの高いところに置いてしまい、株価暴落時に大きく資産を減らしてしまうということに繋がってしまいます。

目的を明確にしてから手段が決まる

ここまで見てきたように、投資はまず目的を明確にし、その上で手段を決めることが重要です。

目的を明確にせずに手段から入ると、必要以上にリスクの高い手段をとることに繋がるからです。

例として、現在の資産が1000万円で、今後資産を4000万円にしたい人のとるべき手段はどういうものがあるか考えてみましょう。

極端な例にはなりますが、以下のような2パターンの目的を挙げてみたいと思います。

- 爆速でお金持ちになりたいので来年4000万円にしたい

- 30年後の老後資金として4000万円を用意したい

ポイントは、資産を4倍にする期間が1年しかないのか、たっぷり30年あるのかという点です。

1年で資産を4倍にするとなると、当然かなりハイリスク・ハイリターンなところに資産を置く必要があります。

うまくいけば4000万円に到達することができるでしょうが、うまくいかなければ1年後の資産は数百万円程度と大幅に減少している可能性も少なくありません。

ここまで高いリターンを投資で得ようとするのはプロでも難しいよ。どちらかといえば投資ではなく、一発当ててやろう!という感じの投機になってくるね。

一方で30年かけて資産を4倍の4000万円にしたい場合は、時間を味方につけてローリスク・ローリターンな運用手段をとることができます。

例えば1000万円を投資信託に一括投資をしたとすると、平均年利5%程度で複利運用を続ければ、計算上30年後の資産は4倍以上になっています。

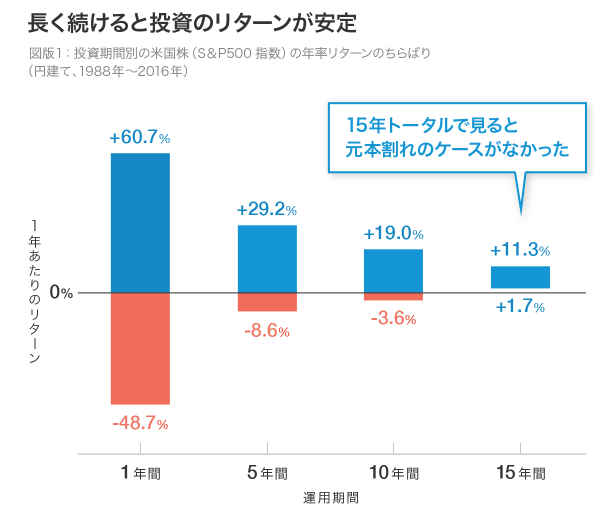

さらに興味深いことに、投資は長期で続けるほどリターンがプラス方向に安定するというデータが出ています。

上記データは米国のS&P500指数を対象としたデータになります。

1年しか運用していない場合は、リターンがプラスにもマイナスにも大きく振れていることが分かります。

一方で15年運用した場合は元本割れをしておらず、リターン幅も非常に安定していることが分かります。

このデータからも分かるように、30年で資産を4倍にすることは非常に現実的であると考えられます。

勘違いしていただきたくないのは、ハイリスクな運用手段をとってはいけない、というわけではないということです。

大事なことは、自分の投資の目的を明確にし、その目的に合った適切な手段を選択すること。

こうすることで、自分の資産を無駄にリスクにさらすことなく、着実な資産形成が可能となっていきます。

まとめ

投資は「目的」と「手段」をきっちりと分けることが重要です。

自分が投資をする目的は何なのかを明確にし、そのうえで適切な手段をとることを意識していきましょう。

投資を手段から考え始めると、自分の大切な資産を必要以上にリスクにさらしてしまう危険があります。

着実な資産形成のために、投資をこれから始める人も、すでに始めている人も、ぜひ一度立ち止まって自分の投資の目的を考えてみてください。

コメント